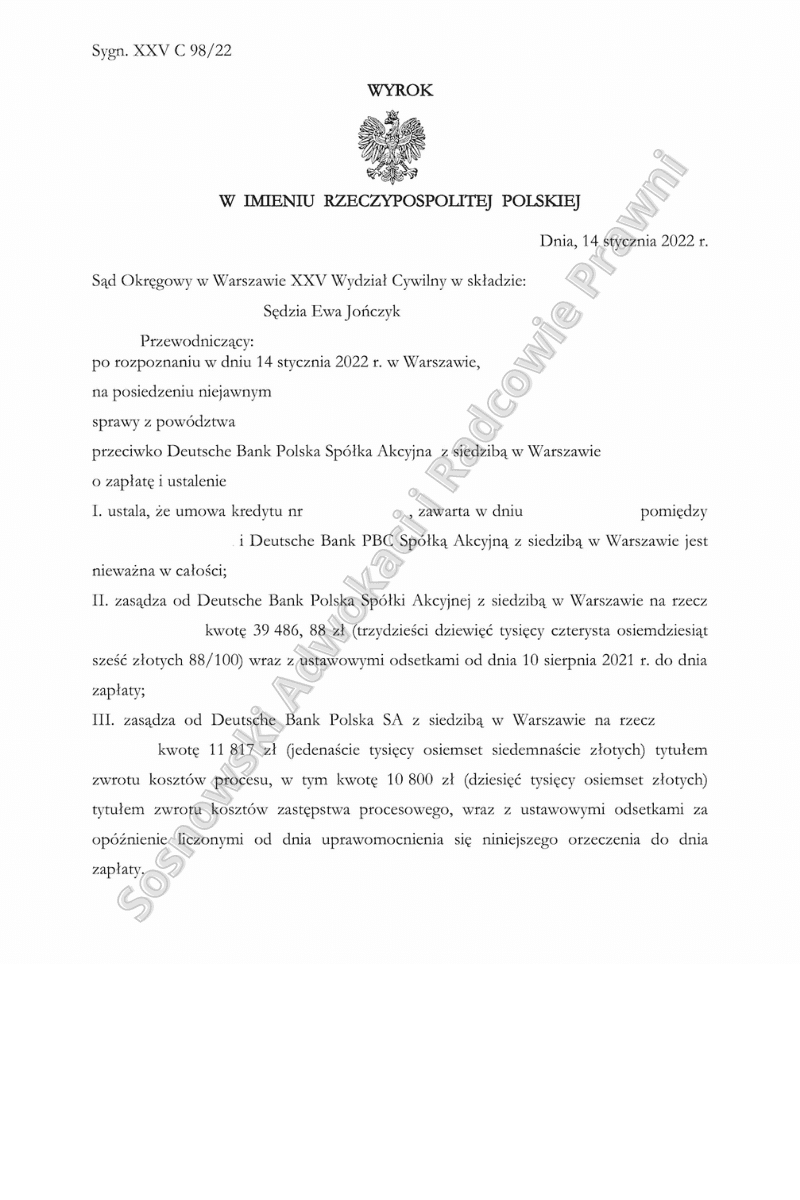

Wyrokiem z dnia 14 stycznia 2022 r. wydanym w sprawie o sygn. akt XXV C 98/22 Sąd Okręgowy w Warszawie XXV Wydział Cywilny ustalił nieważność umowy kredytu zawartej przez naszego Klienta z Deutsche Bank PBC Spółką Akcyjną z siedzibą w Warszawie oraz zasądził na jego rzecz kwotę 39.486,88 zł wraz z ustawowymi odsetkami od dnia 10 sierpnia 2021 r. do dnia zapłaty oraz kwotę 11.817 zł tytułem zwrotu kosztów procesu.

Pozew w niniejszej sprawie został złożony we wrześniu 2019 roku. Początkowo sprawa toczyła się w Sądzie Okręgowym w Warszawie pod sygn. akt III C 1173/19, jednakże w skutek zmian organizacyjnych w funkcjonowaniu Sądu sprawa została przeniesiona do XXV Wydziału Cywilnego, w konsekwencji czego nadana jej została nowa sygnatura. Relacjonując przebieg postępowania wskazać należy, iż Sąd wszelkie czynności merytoryczne mające znaczenie dla rozpoznania niniejszej sprawy przeprowadzone zostały w istocie na jednym terminie rozprawy, na którym przesłuchany został Powód. W międzyczasie przeprowadzony został w formie pisemnej dowód z przesłuchania świadków.

Wyrok w niniejszej sprawie wydany został na posiedzeniu niejawnym dlatego też nie są nam znane szczegółowe motywy rozstrzygnięcia, jednakże Sąd ewidentnie podzielił zasadność naszego stanowiska. Argumentacja prezentowana przez naszą Kancelarię koncentrowała się wokół zagadnienia nieważności spornej umowy kredytowej, zarówno z uwagi na sprzeczność z art. 69 ust. 1 i ust. 2 ustawy Prawo bankowe (wobec niedookreślenia na zasadzie konsensusu Stron kwoty kredytu), jak również z uwagi na abuzywny charakter zawartych w niej postanowień. Stanowczo kwestionowaliśmy również, aby zawarta przez Strony umowa miała charakter walutowy.

Wskazać należy, iż w przypadku zawartej przez Strony umowy kwoty co do nominału i waluty nie zostały postawione do dyspozycji Powoda jako kredytobiorcy. Każdy bowiem ze wskazanych w Umowie rachunków bankowych jest rachunkiem prowadzonym dla środków w złotym polskim, a nie w walucie obcej, w tym we franku szwajcarskim (potwierdzają to choćby dyspozycje przelewów).

Co istotne dopiero przy zasileniu tychże rachunków środki się na nich znajdujące poddawały się dyspozycji kredytobiorcy. W przypadku rachunku własnego Powoda – dyspozycji bezpośredniej polegającej na możliwości dysponowania zgromadzonymi (na zasadzie danych elektronicznych) pieniędzmi.

W odniesieniu zaś do rachunku Dewelopera – dyspozycji pośredniej polegającej na zwolnieniu się z zaciągniętego wcześniej zobowiązania wobec osoby trzeciej polegającego na obowiązku świadczenia pieniężnego. O ile zatem Kredytobiorca zlecał wypłatę środków z rachunku to dopiero wówczas wyrażał wolę postawienia mu do dyspozycji kwoty kredytu, co w istocie następowało w walucie polskiej.

Znamiennym pozostaje, że sytuacja taka nastąpiła na skutek machizmu zawartego w samej umowie kredytu (na którego treść Kredytobiorca nie miał żadnego wpływu), a nie na skutek innych, odrębnych porozumień stron. Badany stosunek prawny nie stanowił zatem wyniku konsensu obu jego stron, co do kwoty stawianej do dyspozycji Kredytobiorcy, gdyż kwestia ta obejmująca dopełnienie mechanizmu konwersji kwoty w walucie obcej na walutę polska, jest pozostawiona wyłącznie Kredytodawcy i ma być przez niego jednostronnie ustalana już po i poza zawarciem umowy.

Zważyć zaś należy, iż elementem umowy kredytu jest zgodnie z art. 69 ust. 2 pkt 8 ustawy Prawo bankowe także określenie terminu i sposobu postawienia do dyspozycji kredytobiorcy środków pieniężnych. Omawiana sytuacja – ów mechanizm konwersji jest zatem elementem treści umowy, a nie już następczym względem niego – wykonania tej umowy.

Ponadto w naszej ocenie kwestionowane postanowienia umowy kredytowej są postanowieniami abuzywnymi z uwagi na niedopełnienie obowiązku informacyjnego przez Bank i będące tego skutkiem narażenie konsumenta na nieograniczone ryzyko kursowe.

Już ta konstatacja może w konsekwencji stanowić samoistną przesłankę stwierdzenia nieważności spornej umowy kredytowej na zasadzie art. 3851 k.c. w związku z art. 58 k.c. Przestawione w niniejszej sprawie przez pozwany Bank dowody (w szczególności przedłożony przez Bank dokument – „Procedura informowania Klientów o ryzyku kursowym oraz ryzyku stopy procentowej przy udzielaniu kredytów/pożyczek zabezpieczonych hipotecznie w DB PBC SA” ), nie dawały podstaw do ustalenia, że Bank wykonał obowiązek informacyjny w zakresie ryzyka kursowego w sposób ponadstandardowy, dający stronie powodowej pełne rozeznanie co do istoty transakcji.