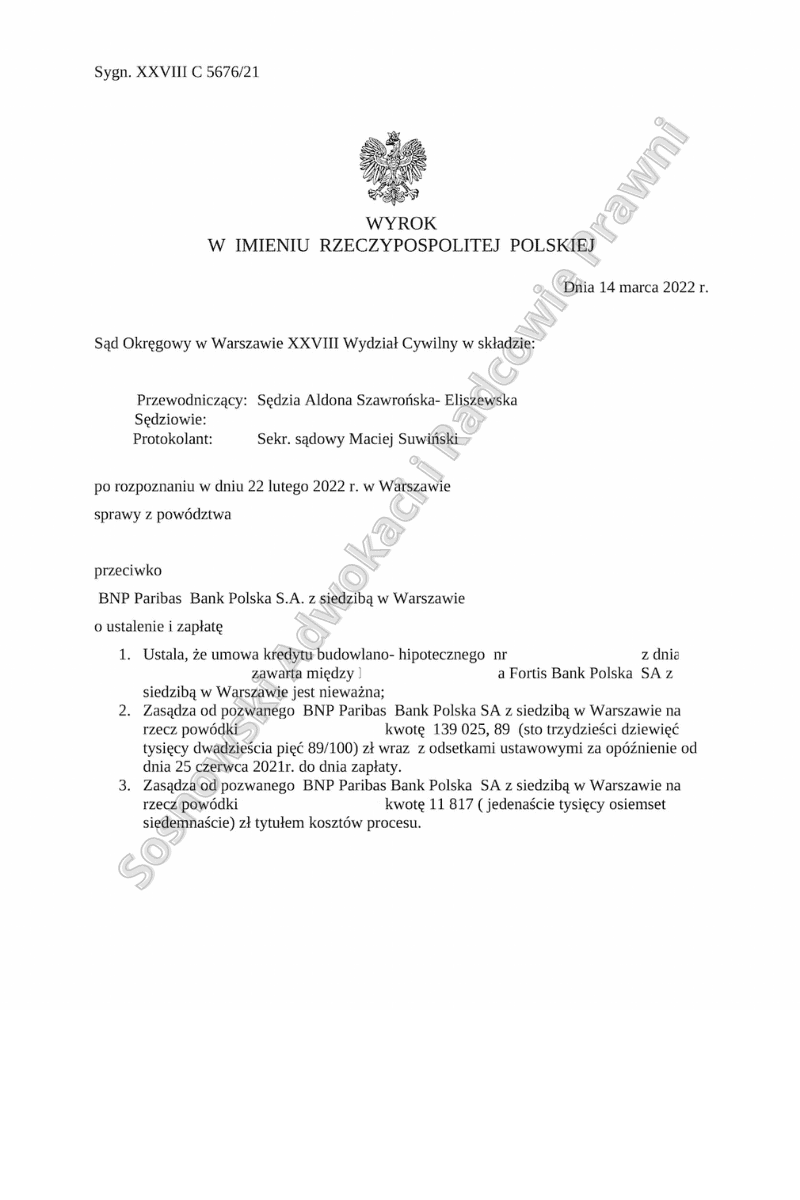

Miło nam poinformować o kolejnym sukcesie naszych Klientów w sporze z bankiem, dotyczącym umowy uważanej za jedną z najtrudniejszych do podważenia przed sądem. W dniu 14 marca 2022 r. Sąd Okręgowy w Warszawie, XXVIII Wydział Cywilny, sygn. akt. XXVIII C 5676/21 w sprawie z powództwa kredytobiorców przeciwko BNP Paribas S.A. z siedzibą w Warszawie (dawny Fortis Bank S.A.) wydał wyrok, w którym ustalił, że umowa kredytu hipotecznego zawarta 27 listopada 2007 r. z Fortis Bank S.A. z siedzibą w Warszawie jest nieważna i zasądził od BNP Paribas S.A. z siedzibą w Warszawie na rzecz naszych Klientów z tego tytułu kwotę 139 025, 89 zł oraz 11 817 zł, tytułem zwrotu kosztów postępowania.

Sąd Okręgowy w Warszawie w osobie SSO Aldony Szawrońskiej – Eliszewskiej uznał, że nasi Klienci posiadają niewątpliwie interes prawny w świetle treści art. 189 k.p.c w ustaleniu nieważności wiążącej i niewykonanej nadal umowy. Sąd zwrócił też uwagę na bardzo istotną kwestię, a mianowicie, że dopiero wydanie osobnego rozstrzygnięcia i ustalenie w orzeczeniu na mocy art. 189 k.p.c ważności, istnienia umowy doprowadzi na usunięcia trwale i na przyszłość niepewności prawnej co do ważności i związania stron umową.

Wyrok ustalający nieważność umowy będzie stanowił podstawę do wykreślenia hipoteki z księgi wieczystej nieruchomości obciążonej tym ograniczonym prawem rzeczowym- istnienie hipoteki jako prawo akcesoryjne uzależnione jest od istnienia samej wierzytelności. Powyższe jest niezwykle istotne wobec istniejących od początku tego rodzaju sporów poglądów o zasadności czy prawidłowości powództw o zapłatę (tzw. nieważność przesłankowa). Nasza Kancelaria natomiast od początku wskazywała, że tylko wyrok zawierający ustalenie nieważności umowy w sentencji orzeczenia definitywnie kończy spór i wątpliwości dotyczący danej umowy kredytowej.

Rozpoznając sprawę Sąd Okręgowy wskazał, że – jak wynika z umowy – kwota kredytu wskazanego przez poprzednika prawnego pozwanego została określona na kwotę 87 263, 84 CHF, natomiast kwota wypłaty opiewała na kwotę 149 590 zł, a kredytobiorcy zwrócili się o udzielenie kredytu w wysokości 200 000 zł. A zatem skoro kwota udzielonego kredytu nie odpowiada wysokości wnioskowanej kwoty, a fakt ten wynika wprost z zaświadczenia wydanego przez bank, to nie sposób uznać, że strony uzgodniły, wypracowały konsensus co do wysokości kwoty kredytu, bowiem kwota wypłaconego kredytu nie odpowiada kwocie kredytu, na który została zawarta umowa.

Na to jaka była wola stron wskazują okoliczności poprzedzające zawarcie umowy, w szczególności wniosek o udzielenie kredytu, z którego wynika, że wnioskowana kwota była odmienna aniżeli udzielona. Złożone dyspozycje wypłat w rzeczywistości stanowiły dokumenty realizujące już zawartą umowę. Nadto według – Sądu Okręgowego – nie sposób ustalić w świetle zawartej umowy, czy kwota kredytu wynika z umowy. Jak wynika z treści pkt. 5.2. uruchomienie kredytu miało nastąpić w transzach w wysokości ustalonej w umowie przedwstępnej kupna – sprzedaży kredytowanej nieruchomości, nie więcej jednak niż 200 000 zł. Przytoczone powyżej zestawienia kwoty określonej w pkt 1 umowy, faktycznie wypłaconej oraz kwoty wyrażonej w CHF przyjętej ostatecznie do dalszego rozliczenia umowy kredytu jednoznacznie wskazują, że w rzeczywistości w umowie nie została w sposób jednoznaczny określona kwota udzielonego kredytu, albowiem kwota wynikająca z umowy została ograniczona do maksymalnej kwoty, która mogła zostać wypłacona, ale w walucie PLN.

Ta z kolei po wypłacie ponownie została przeliczona na walutę CHF, przy czym jej wartość nie odpowiadała wysokości udzielonego kredytu. Dalej Sąd wskazał, że zastrzeżona w pkt. 5.2. kwota kredytu była kwotą maksymalną, której mogli domagać się kredytobiorcy. Analiza zapisów umownych prowadzi zaś do wniosku, że jeżeli na skutek zapisów zastosowanego przez pozwanego kursu kwota w wypłaconego kredytu w PLN byłaby niższa niż określona w CHF, to niemożliwe byłoby żądanie uzupełnienia kwoty. Istotnym także jest, że nasi Klienci domagali się udzielenia im kredytu w kwocie 200 000 zł, a w rzeczywistości kwota wypłaconego kredytu wyniosła 149 590 zł. Odnosząc się w tym miejscu do kwestii przeliczenia Sąd podkreślił, że strony w umowie w żaden sposób nie określiły jak faktycznie ma nastąpić przewalutowanie.

Podzielając naszą argumentację Sąd stwierdził, że kwestionowana umowa z okazała się nieważna z trzech niezależnych powodów. Jak wynika z umowy kwota kredytu udzielonego przez poprzednika prawnego pozwanego banku opiewała na kwotę wyrażoną w CHF, natomiast kwota wypłaty opiewała na kwotę PLN, co miało rzeczywiście odpowiadać kwocie wnioskowanej przez powodów. A zatem skoro kwota udzielonego kredytu nie odpowiada wysokości wnioskowanej kwoty, a także rzeczywiście udzielonego kredytu, bowiem fakt ten wynika wprost z zaświadczenia wydanego przez pozwanego, to nie sposób uznać, że strony uzgodniły, wypracowały konsensus co do wysokości kwoty kredytu, bowiem kwota wypłaconego kredytu nie odpowiada kwocie kredytu, na który została zawarta umowa. Z drugiej strony kwota wnioskowana przez naszych Klientów – zdaniem Sądu – nie współgrała z kwota wskazaną w umowie. Omawiana umowa nie zawierała zatem także konsensu stron co do rzeczywistej kwoty kredytu i jako taka okazała się nieważna.

Ponadto Sąd zwrócił uwagę, że takie ukształtowanie umowy kredytu godzi w cel tej instytucji. Dodatkowo według Sądu poprzednik prawny pozwanego naruszył zasadę dobrych obyczajów, wykorzystując niewiedzę, niedoświadczenie naszych Klientów, wprowadzając w błąd co do rzeczywistych kosztów umowy i konsekwencji dla interesów finansowych klientów. W ocenie Sądu prezentowanie kredytu denominowanego jako kredytu tańszego, w rzeczywistości niżej oprocentowanego, a zatem o niższej wysokości miesięcznej raty było nieuczciwe, bowiem nie prezentowało konieczności poniesienia przez kredytobiorcę dodatkowego kosztu w postaci spreadu walutowego.

Droga do tego korzystnego rozstrzygnięcia wyglądała następująco – pozwem z maja 2021 r. Powodowie skierowali roszczenia przeciwko BNP Paribas S.A. do Sądu Okręgowego w Warszawie, w którym żądali stwierdzenia nieważności wyżej umowy kredytowej denominowanej w CHF, ewentualnie jej tzw. odfrankowienia.

W przedmiotowym pozwie Powodowie zarzucili bankowi, m.in. że w ww. umowie kredytu zostały zawarte klauzule niedozwolone. Powodowie wskazali również, że postanowienia, te nie zostały z nimi indywidualnie uzgodnione, są nietransparentne, kształtują prawa i obowiązki Powodów w sposób sprzeczny z dobrymi obyczajami i rażąco naruszają ich interesy. Powodowie podnieśli także, że konsekwencją uznania kwestionowanych postanowień za abuzywne jest to, iż są one bezskutecznie i nie wiążą stron. Ponadto Powodowie podnieśli także, że ww. umowa jest nieważna z uwagi na to, że jest sprzeczna z ustawą prawo bankowe, ponieważ kwota kredytu została określona ww. umowie niejednoznacznie.

Dodatkowo przedmiotowa umowa sprzeczna jest również z zasadą ekwiwalentności świadczeń strony, co przejawia się w przerzuceniu całości ryzyka wynikającego z umowy na konsumentów, o czym w dniu podpisania umowy klienci nie zostali poinformowani.

Wobec złożonego pozwu bank wystosował odpowiedź, w której zakwestionował wszelkie zarzuty Powodów, wskazując, że umowa jest ważna, nie jest sprzeczna z ustawą prawo bankowe, prawa i obowiązki stron zostały unormowane zgodnie z wolą stron, a ponadto klauzule zawarte w ww. umowie kredytu nie stanowią zapisów abuzywnych, zaś klienci zostali wyczerpująco poinformowani o specyfice kredytu denominowanego w walucie obcej. Ponadto bank podniósł m.in. zarzut braku interesu prawnego w ustaleniu nieważności, a także ze wszech miar chybiony i nie brany pod uwagę w orzecznictwie, zarzut przedawnienia roszczeń Klientów.

W odpowiedzi na stanowisko banku Powodowie wystosowali replikę, w której ustosunkowali się do wszelkich twierdzeń banku, powołując się na szeroką argumentację prawną wynikającą nie tylko z doktryny ale przede wszystkim z tez płynących z aktualnego orzecznictwa dotyczących tzw. kredytów frankowych.

W niniejszej sprawie miało miejsce jedno posiedzenie sądu, na którym przesłuchani zostali nasi Klienci. Następnie Sąd rozprawę zamknął.

Korzystny dla naszych Klientów wyrok zapadł w dniu 14 marca 2022 r.

Jak wynika z powyższego sprawa od momentu skierowania do Sądu Okręgowego w Warszawie do jej zakończenia w I instancji trwała około 10 miesięcy.

Mamy nadzieję, że – o ile od powyższego wyroku zostanie wniesiona apelacja – Sąd II instancji utrzyma przedmiotowy wyrok w mocy, ponieważ jest on zgodny z prawem polskim i europejskim, kreując jednocześnie coraz bardziej jednolitą linię orzeczniczą w stosunku do umów kredytowych denominowanych w CHF zawieranych z dawnym Fortis Bank S.A.

Sprawę prowadzili adw. Jacek Sosnowski i r.pr. Małgorzata Wilczek – Kancelaria adwokacka Adwokat Jacek Sosnowski Adwokaci i Radcowie Prawni